【監修者プロフィール】

合同会社スタイルマネジメント 佐藤恵介

経済産業省 認定経営革新等支援機関

『資金繰り表作成&活用マニュアル』マネジメント社 2025年11月 共同著者

資金繰り改善、銀行対応(資金調達)、経営計画書作成、売上・利益改善などと支援する財務コンサルタント

『資金繰り表作成&活用マニュアル』

2025年11月 マネジメント社より共同出版

Amazonにて発売中

「毎月、給与支払いや仕入れ代金の決済日が近づくたびに胃が痛む……」

「売上は上がっているはずなのに、なぜか手元の現金が増えない」

年商1億円から10億円規模の、いわゆる「成長期」や「踊り場」にいる中小企業経営者にとって、資金繰りの悩みは孤独な戦いです。

銀行に相談すれば「業績はどうですか?」と数字ばかりを求められ、社内の経理担当者に相談しても「通帳の残高がすべてです」と言われるだけ。

しかし、その状況を打破する「国の公的な仕組み」があることをご存知でしょうか。

それが「早期経営改善計画策定支援事業」です。

本記事では、数多くの財務コンサルティング現場で資金繰りを改善してきた専門家の視点から、単なる制度解説に留まらず、「いかにしてこの事業を使い、銀行を味方につけ、キャッシュフローを潤沢にするか」という実務の核心に迫ります。

1.早期経営改善計画策定支援事業とは?資金繰り改善の特効薬

この事業を一言で言えば、「経営改善の専門家への報酬を、国が3分の2(最高20万円まで)補助してくれる制度」です。

しかし、本質は「20万円もらえる」ことではありません。 「国がお墨付きを与えた専門家(認定支援機関)と一緒に、銀行が納得せざるを得ない経営計画書を作るプロセス」そのものに価値があります。

補助金で専門家の支援が「3分の2」戻ってくる仕組み

通常、我々のような財務コンサルタントが数ヶ月かけて資金繰り表を整備し、銀行交渉に同行する場合、それなりのコンサルティング費用が発生します。

「資金繰りに困っているのに、コンサル料なんて払えない」という経営者のジレンマを解消するために、国が費用を肩代わりしてくれるのがこの制度の建前です。

- 補助対象: 資金繰り管理や経営計画の策定

- 補助額: 費用の2/3(上限20万円)

- 対象者: 資金繰り管理などの経営改善に取り組む中小企業・小規模事業者

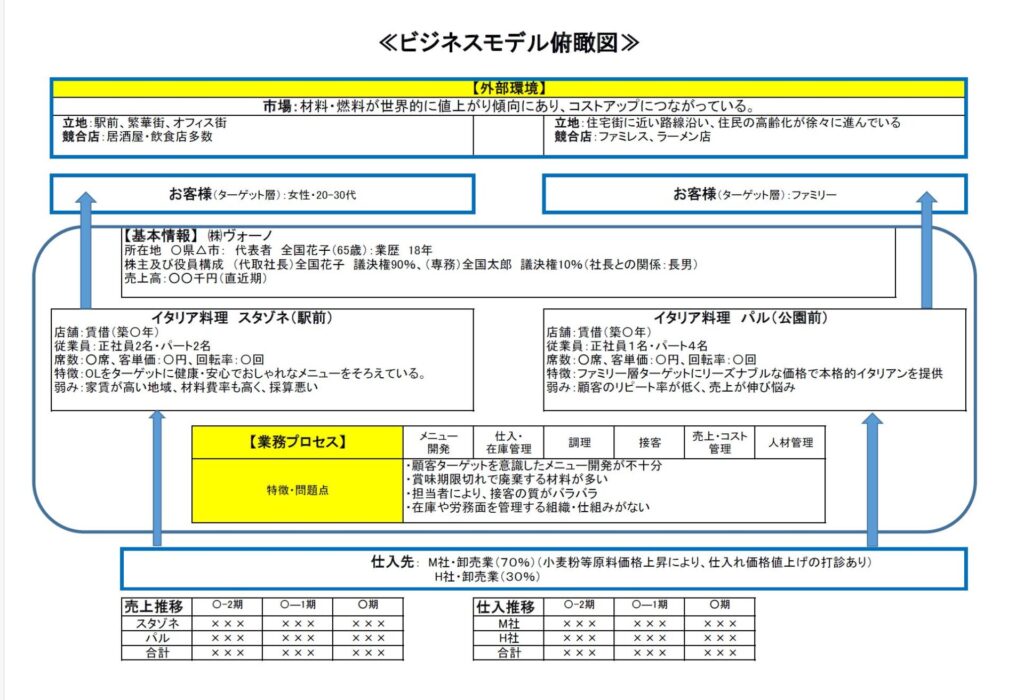

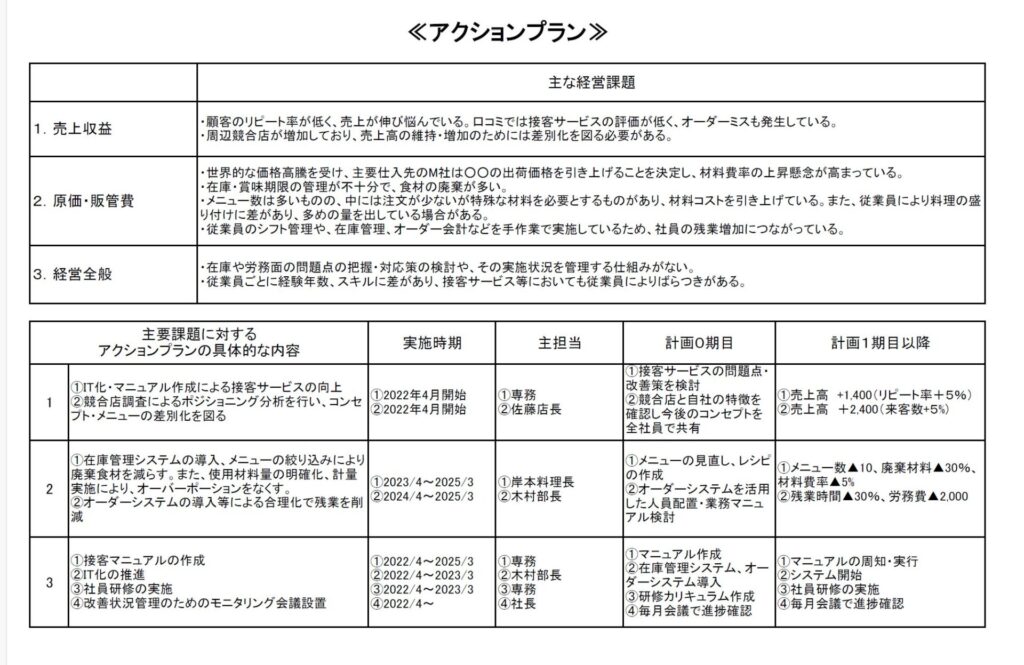

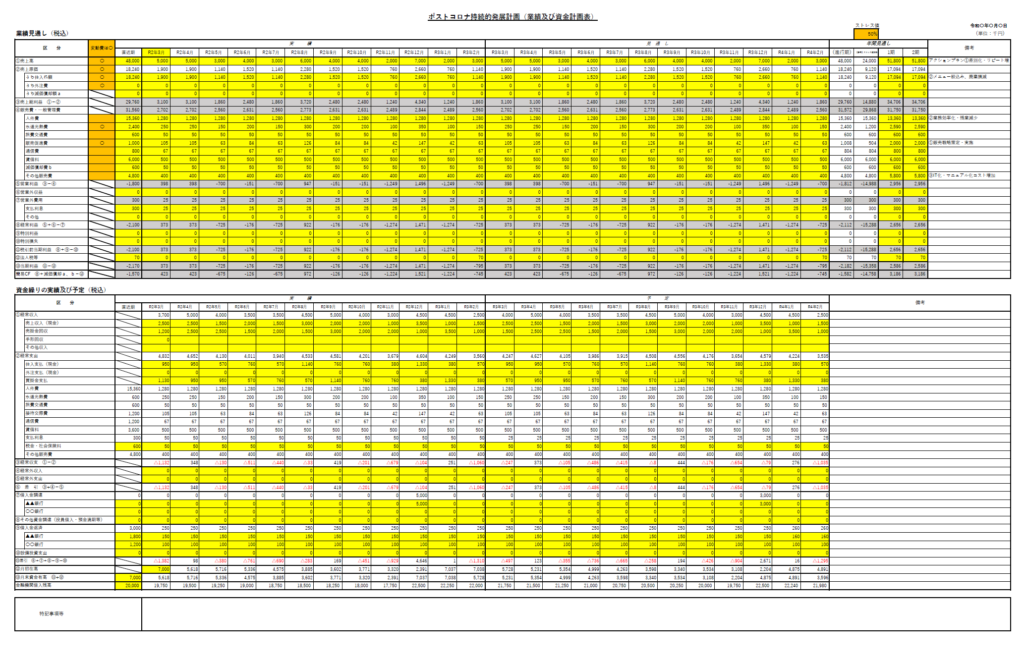

- 作成資料:ビジネスモデル俯瞰図、アクションプラン、資金繰り計画

2024年以降の最新要件と「資金繰り計画」の重要性

近年、この制度はより「資金繰り」に特化した支援が強化されています。 特に年商1億〜10億円規模の企業において、銀行側が最も注視しているのは「損益(PL)」よりも「キャッシュフロー(CF)」です。

この事業を活用して策定する計画書には、必ず「資金繰り計画」が含まれるため、提出するだけで銀行からの信頼スコアが一段階アップします。

2.なぜ「早期」の計画策定が資金繰りを救うのか

「まだ倒産するような状況じゃないから、改善計画なんて大げさなものは必要ない」

そう考える経営者こそ、実は最も危険な状態にあります。

銀行が「資金繰り表」を求める本当の理由(格付けへの影響)

私が過去に支援した、年商3億円の製造業の事例(守秘義務のため一部改変)を紹介します。 その会社は、社長の頭の中にしか資金繰り予定がなく、銀行へは「今月も大丈夫です」という口頭の報告のみでした。結果、銀行内部での格付けは「要注意先」の一歩手前まで下がっていたのです。

銀行員は、社長の「大丈夫」という言葉を信じたい反面、「根拠となる資料がない報告」はマイナス査定せざるを得ません。

早期経営改善計画を利用して、向こう1年間の資金繰り予定表を提出した途端、担当者の態度は一変しました。「見える化」されていることで、銀行側も「これなら追加融資の稟議が通しやすい」となるのです。

倒産リスクを回避するための「キャッシュフロー」の見える化

多くの中小企業では、会計ソフトから出力される「試算表」は見ていますが、それはあくまで「過去の数字」です。 資金繰り改善に必要なのは、「未来の現金の動き」です。

- 3ヶ月後の外注費支払いに耐えられるか?

- 設備投資をした場合、何年で現金が回収できるのか?

- 売掛金の回収が1ヶ月遅れたら、どこでショートするのか?

これらをシミュレーションできる体制を「自社単独」で作るのは困難です。だからこそ、国の支援金を使って外部の目を入れることに、投資対効果(ROI)があるのです。

3.本事業を活用した資金繰り改善の5ステップ(実務編)

ここからは、実際に私がクライアントと行っている、資金繰り改善の具体的なプロセスを公開します。

ステップ1:認定支援機関(専門家)の選定と契約のコツ

認定支援機関(認定経営革新等支援機関)は、税理士、会計事務所、中小企業診断士、公認会計士、商工会議所、金融機関などがあり、私のような民間コンサルティング会社が含まれます。

「どの先生にお願いしても同じ」ではありません。 税理士の中には「税務(申告)」には強いが「財務(資金繰り・銀行交渉)」には不慣れな方もいます。

選ぶべきは、「試算表から資金繰りの課題を指摘し、銀行担当者と対等に話ができる実務家」です。

プロの視点: 契約前に「資金繰り表の作成支援をしているか?」を必ず確認してください。

ステップ2:現状分析:どこに「消えた現金」があるのかを特定する

利益が出ているのに金がない。その原因は必ず「バランスシート(BS)」に隠れています。

- 不良在庫の滞留: 「資産」として計上されているが、現金化されない在庫。

- 回収遅延の売掛金: 相手先との力関係で、支払いサイトを延ばされていないか。

- 過度な役員貸付金: 社長の個人的な支出が会社の現金を圧迫していないか。

専門家は、経営者が目を背けたいこれらのポイントを数値で指摘します。ここを整理するだけで、年商5億円規模の企業なら数百万円単位のキャッシュが浮くことも珍しくありません。

ステップ3:資金繰り計画の作成:実現可能な数字の作り方

「絵に描いた餅」の計画書を銀行は最も嫌います。我々専門家が入る最大の意義は、「保守的な予測」と「攻めの改善策」を両立させた数字を作ることです。

- 入金予定の精緻化:

過去3年間の入金サイクルを分析し、回収遅延リスクを織り込んだ「硬い」入金予測を立てます。 - 固定費の棚卸し:

1億円〜10億円規模になると、使途不明な会費や、形骸化したサブスクリプション、不要な保険料が月数十万円単位で埋もれています。これらを削るだけで年間数百万円のキャッシュが生まれます。 - 「もしも」のシミュレーション:

主要取引先からの発注が20%減った場合でも、半年間は持ち堪えられるか?というストレステストを行います。

ステップ4:金融機関への提示と「伴走支援」の開始

計画書が完成したら、メインバンクおよびサブバンクへ説明に伺います。 この時、経営者一人で行かせるのではなく、「策定に関わった専門家が同席する」ことが早期経営改善計画策定支援事業の肝です。

- 銀行の視点:

「この社長は外部の厳しい目を入れて、自社を律しようとしている」という姿勢を評価します。 - 交渉の肝:

単に「貸してください」ではなく、「この計画に基づき、これだけの現金を確保するので、元金返済の猶予(リスケ)や、短期継続融資への切り替えをお願いしたい」と論理的に交渉します。

ステップ5:モニタリング:計画通りに進まない時のリカバリー策

計画を作って終わりではありません。本事業には「モニタリング」という工程が含まれています。 策定から1年後、専門家が「計画と実績のズレ」を確認し、なぜズレたのか、どう修正するかを報告書にまとめます。

- PDCAの定着: 多くの経営者は「実績」は見ますが「予実管理」が苦手です。この1年間の伴走を通じて、自社で資金繰りを管理できる「体質改善」を目指します。

4.資金繰り改善の成功事例:自己負担数万円で得られた「数千万円の融資枠」

【事例:年商5億円の卸売業 A社の場合】 A社は急激な原材料高騰により、利益が圧迫され、手元の現預金が月商の0.5ヶ月分を切る危機的状況でした。

- 課題: 銀行からは「赤字なので追加融資は難しい」と断られていた。

- 施策: 早期経営改善計画を活用し、在庫の20%削減と、不採算部門からの撤退を盛り込んだ計画を策定。専門家が銀行へ「この施策で1年後にはキャッシュフローがこれだけ改善する」と根拠を持って説明。

- 結果: 銀行側の評価が「静止」から「条件付き前向き」に変わり、1,000万円の当座貸越枠の確保と、既存借入の返済猶予(1年間)を勝ち取りました。

専門家への報酬は約30万円でしたが、制度利用により自己負担はわずか10万円。その10万円の投資が、会社の倒産危機を救う数千万円の資金弾力性を生んだのです。

FAQ:早期経営改善計画策定支援事業のよくある質問

Q1:既に資金繰りがかなり厳しい状態でも利用できますか?

A: はい、利用可能です。ただし、既に延滞が発生しているなど深刻な場合は、より上位の「経営改善計画策定支援事業(405事業)」が適している場合があります。まずは専門家へ現状をありのままにお話しください。

Q2:認定支援機関なら誰でもいいのですか?選び方の基準は?

A: 銀行との交渉実績があるか、資金繰り表の作成支援が得意かを必ず確認してください。「書類を作るだけ」の先生ではなく「一緒に銀行へ行ってくれる」先生を選ぶのが正解です。

Q3:補助金の振込時期はいつ頃になりますか?

A: 計画策定が完了し、必要書類を事務局へ提出してから、おおよそ1〜2ヶ月程度が目安です。

Q4:経営改善計画(本業再建)との違いは何ですか?

A: 「経営改善計画」は抜本的な再建が必要な企業向けですが、今回の「早期経営改善計画」は、病気になる前の「人間ドック」や「生活習慣の改善」に近い、比較的軽度な段階での支援です。

まとめ:10年先の存続のために、今「数字」と向き合う

年商1億円を超え、10億円を目指す過程では、必ず「資金の壁」にぶつかります。 社長の勘と経験だけで乗り切れるフェーズは終わりました。これからは、「客観的な数字」を武器に、金融機関と対等なパートナーシップを築く必要があります。

「早期経営改善計画策定支援事業」は、そのためのパスポートです。 国が用意したこの制度を賢く使い、専門家の知恵を自社の血肉にしてください。胃が痛む決済日の悩みから解放され、本業である「経営」に100%集中できる環境を、今こそ手に入れましょう。