【監修者プロフィール】

合同会社スタイルマネジメント 佐藤恵介

経済産業省 認定経営革新等支援機関

『資金繰り表作成&活用マニュアル』マネジメント社 2025年11月 共同著者

資金繰り改善、銀行対応(資金調達)、経営計画書作成、売上・利益改善などと支援する財務コンサルタント

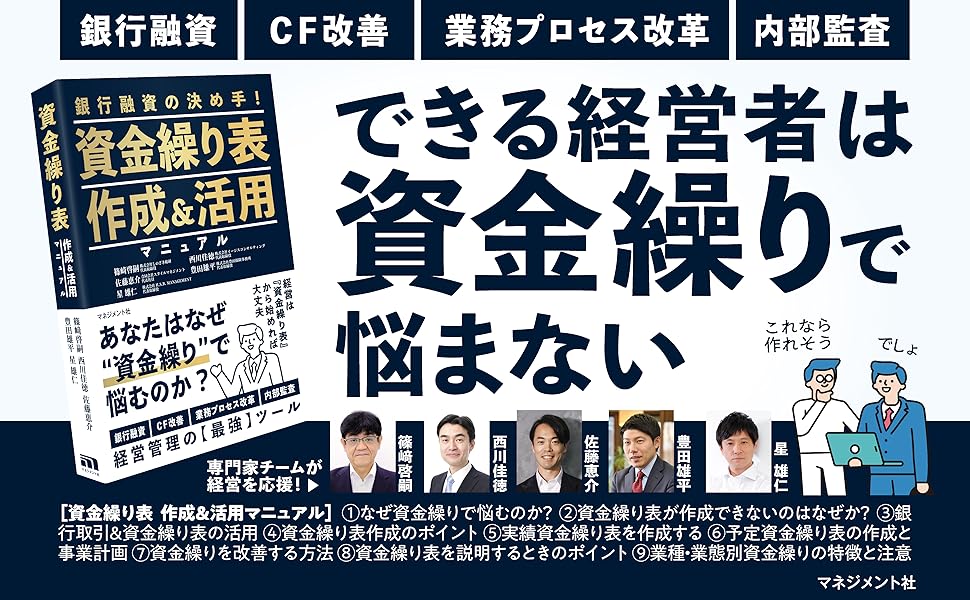

『資金繰り表作成&活用マニュアル』

2025年11月 マネジメント社より共同出版

Amazonにて発売中

「銀行から提示された金利、これで妥当なのだろうか?」

「利息負担が重く、利益が残らない……」

年商1億円から10億円規模の経営者にとって、融資利息は単なる経費ではなく、「経営の自由度」を左右する戦略的コストです。0.5%の金利差が、数年後には数千万円のキャッシュフローの差となって現れます。

本記事では、財務コンサルタントとして数多くの現場を見てきた筆者が、銀行融資の利息が決まる裏側と、資金繰りを改善するための具体的な交渉術を解説します。

1.銀行融資の利息が決まる仕組みと「2026年最新相場」

銀行が提示する金利は、適当に決まっているわけではありません。基本的には以下の数式で構成されています。

金利 = 調達コスト + 経費率 + 信用リスク(信用格付け) + 銀行の利益

信用格付けと金利の相関

特に重要なのが「信用格付け」です。決算書の数字に基づき、銀行内部で1〜10段階程度のランク付けがなされます。

- 正常先(上位): 0.5% 〜 1.5% 程度

- 正常先(中位): 1.5% 〜 2.5% 程度

- 要注意先: 3.0% 以上、または保証協会付きのみ

【データ】業態別の金利相場(年商1億〜10億規模)

私が支援した直近の事例(守秘義務のため一部加工)に基づく相場感は以下の通りです。

| 金融機関の種類 | 金利の相場(変動) | 特徴 |

| メガバンク | 0.5% 〜 1.2% | 審査は厳しいが、最安水準。 |

| 地方銀行 | 0.9% 〜 1.8% | 地域貢献枠など独自の低金利枠がある。 |

| 信用金庫・組合 | 1.5% 〜 2.8% | 金利は若干高めだが、資金繰り相談に乗りやすい。 |

| 日本政策金融公庫 | 1.2% 〜 2.2% | 創業融資や制度融資に強く、固定金利が魅力 |

2.【シミュレーション】知っておくべき利息計算の「罠」

経営者が意外と見落としているのが、「返済方式による総支払利息の差」です。

元金均等 vs 元利均等

- 元金均等返済: 毎回の「元金」が一定。利息は残高に応じて減るため、総支払額は少ない。

- 元利均等返済: 毎回の「返済額」が一定。当初は利息の支払い割合が高いため、元金が減りにくい。

【コンサル現場の視点】

キャッシュフローを安定させたい初期段階では「元利均等」を選びがちですが、長期的な利益を重視するなら「元金均等」への切り替えを検討すべきです。1億円を10年で借りた場合、これだけで数百万円の差が出ることがあります。

3.実例:銀行交渉で金利を0.8%下げた「財務戦略」

ここからは、私が実際にアドバイスした年商5億円の製造業A社の事例をもとに、具体的な交渉術を紹介します。

ステップ1:日本政策金融公庫を「基準」にする

A社は地銀から2.3%で借りていました。まず、公庫の「中小企業事業」の利率を確認し、公庫から1.5%での融資内諾を取りました。この「他機関の具体的数値」が、銀行への強力な牽制になります。

ステップ2:保証協会付きから「プロパー融資」への移行

保証協会付き融資は、金利とは別に「保証料」が発生します。これをプロパー(銀行の直接融資)に切り替えることで、実質的なコストを1.0%近く削減できる場合があります。

ステップ3:事業計画書による「格付け」の引き上げ

銀行員は「将来の数字」を欲しがっています。単なる決算書だけでなく、「なぜ利益が出るのか」を明文化した事業計画書を提出することで、リスクを引き下げさせました。

4.融資利息に関するFAQ(よくある質問)

Q1. 金利交渉をすると、次の融資に響きませんか?

A. 正当な理由があれば全く響きません。

むしろ、何も交渉しない経営者は「コスト管理が甘い」と見なされることもあります。ただし、赤字決算の直後に無理な利下げを要求するのは逆効果です。

Q2. 信用保証料を含めた「実質金利」はどう計算しますか?

A. 「表面金利 + 保証料率」で考えます。

例えば金利1.5%、保証料0.8%なら実質2.3%です。プロパー融資で1.8%の提示があれば、そちらの方が得であると判断できます。

Q3. 固定金利と変動金利、どちらを選ぶべき?

A. 現在のような金利上昇局面では、3〜5年の固定金利を一部組み込むのが定石です。

すべての融資をどちらかに寄せるのではなく、リスクヘッジとして「混ぜる」戦略を推奨します。

5.まとめ:資金繰り改善は「利息の棚卸し」から始まる

銀行融資の利息を下げることは、売上を上げるのと同じ、あるいはそれ以上の価値があります。なぜなら、削減された利息は「100%純利益」として手元に残るからです。

まずは現在の借入一覧表を作成し、「実質金利」を算出してみてください。そこに改善の余地があるなら、それは御社のキャッシュフローを劇的に変えるチャンスです。