【監修者プロフィール】

合同会社スタイルマネジメント 佐藤恵介

経済産業省 認定経営革新等支援機関

『資金繰り表作成&活用マニュアル』マネジメント社 2025年11月 共同著者

資金繰り改善、銀行対応(資金調達)、経営計画書作成、売上・利益改善などと支援する財務コンサルタント

『資金繰り表作成&活用マニュアル』

2025年11月 マネジメント社より共同出版

Amazonにて発売中

「銀行からの借入」ではなく、「銀行から信頼される企業」になる。

もし、あなたの会社のメインバンクの担当者が、決算書と経営計画書を見るなりこう言ったとしたら、どう感じますか?

「社長、来期計画されている新しい設備投資の件ですが、非常に将来性がありますね。ぜひ、うちの銀行で融資の提案をさせていただけませんか?」

多くの経営者が「銀行融資=お願いして通すもの」と考えています。

しかし、年商数億から数十億のステージで持続的成長を目指す社長が本当に目指すべきは、「銀行があなたの会社のファンになり、融資を提案したくなる」という関係性の構築です。

この記事は、「融資の通し方」を教えるものではありません。あなたの会社の「本当の価値」を銀行に理解させ、対等なパートナーとして信頼を勝ち取るための最強の武器、すなわち「経営計画書」の作り方を、銀行の内部ロジック(評価基準)とともにお伝えするものです。

融資が目的では? なぜ「銀行から信頼される」必要があるのか

まず、よくある「間違い」からお伝えします。

- 用事(融資)がある時しか銀行と話さない

- ある特定の銀行とだけ付き合っており、金利などの条件が言いなりになっている

- 言われるがままに、不要な定期預金や保険商品に加入している

これらはすべて、銀行との関係性が「対等」ではない証拠です。

理想の姿は、いつでも必要な資金を「適正金利」で「迅速に」調達できる関係性です。

そのために必要なのが「信頼」です。

銀行は、あなたの会社が「過去どうだったか(決算書)」だけでなく、「未来に何を目指し、どう実行するか(経営計画書)」を特に知りたがっています。

その未来への羅針盤であり、信頼の証となるのが、これから解説する「経営計画書」なのです。

相手(銀行)を知る。融資の「5原則」と「銀行の種類」

信頼関係を築くには、まず相手(銀行)を知らねばなりません。

銀行員が融資を判断する際、必ず立ち返る「5つの原則」があります。

- 安全性(返済の確実性): 貸した金は本当に返ってくるか?

- 成長性(事業の将来性): 融資先は今後も成長するか?

- 公共性(社会貢献性): その融資は社会の役に立つか?

- 収益性(銀行の利益): 銀行にとって適正な金利・手数料が得られるか?

- 流動性(資金の回収期間): 短期の貸出か、長期の貸出か?

この中で、特に重要なのが「安全性」と「成長性」です。あなたの経営計画書は、この2つを明確に証明する必要があります。

付き合うべき銀行は?(1行取引の危険性)

「うちは昔から〇〇信金だけ」という社長もいますが、1行取引は非常に危険です。その銀行の方針一つで、融資がストップするリスクを常に抱えているからです。

企業の成長ステージに合わせて、複数の銀行と付き合い、健全な競争関係を保つべきです。

| 年商規模 | メイン候補 | サブ候補 |

| ~1億円(創業期) | 日本政策金融公庫 信用金庫・信用組合 | |

| 1~10億円(成長期) | 信用金庫・信用組合 地方銀行 | 日本政策金融公庫 第二地銀 |

| 10億円~(安定期) | 地方銀行 メガバンク | 信用金庫 商工中金 |

財務コンサルタントとして、まずは「公庫」「信金(地銀)」「商工中金」の3タイプと取引口座を開設し、関係性を作っておくことを強く推奨します。

銀行評価の8割を決める「銀行格付け」の仕組みと対策

ここからが本題です。銀行は、あなたの会社の決算書を「財務分析システム」に入力し、自動的に「格付け(自己査定)」を行っています。

これは銀行が金融庁に「当行の貸出先は健全です」と報告するための「自己査定」が目的であり、この格付けがあなたの会社の融資の可否、金利、すべてを決定づけています。

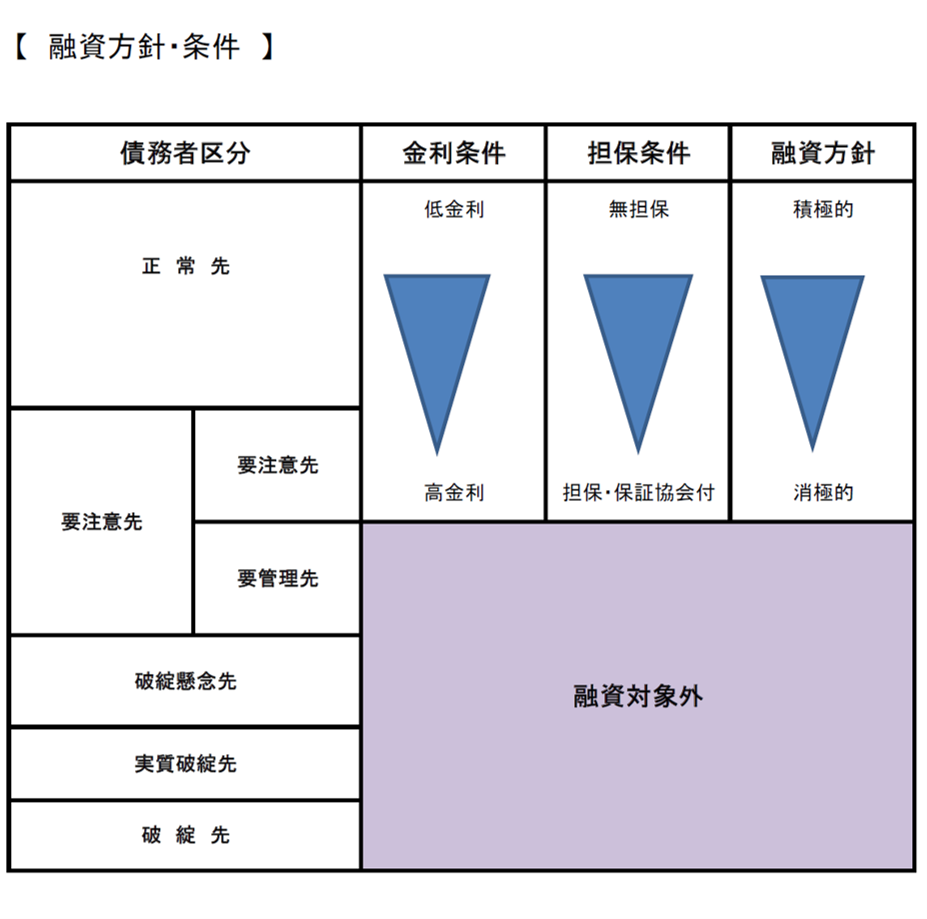

運命の分かれ道「債務者区分」とは

格付け(一次評価)の結果、企業は主に以下の区分に分類されます。

- 正常先: 財務内容が良好で、業績も安定している。

- 要注意先: 業績が低迷している、または財務内容に問題がある(例:2期連続赤字、債務超過寸前)。

- 要管理先: 3ヶ月以上の延滞、または条件緩和(リスケ)中。

- 破綻懸念先: 実質債務超過で、経営改善が進まず、破綻の可能性が高い。

- 実質破綻先/破綻先: 破綻している。

多くの社長が知らないことですが、一度「要注意先」に区分されると、新規のプロパー融資(銀行独自の融資)はほぼ不可能になります。

「最近、銀行がやたらと保証協会付き融資ばかり勧めてくる」と感じたら、それは「要注意先」に区分されているサインかもしれません。

銀行格付け(定量評価)を上げる2つの方法

この格付け(定量評価)を上げる方法は、非常にシンプルです。

- 利益を出すこと: 営業利益・経常利益で黒字を出す(特に2期連続赤字は致命的)。

- 純資産を増やすこと: 出した利益を「繰越利益剰余金」として蓄積し、自己資本比率を高める。

結局のところ、銀行は「継続的に利益を出し、内部留保を積み増せる会社」を最高と評価するのです。

債務者区分別の具体的なアクションプラン

自社の立ち位置によって、経営計画書が持つ意味合いは変わります。

- あなたが「正常先」なら:「経営計画書」は、さらなる成長戦略(設備投資、M&Aなど)を提示し、銀行からより良い条件(低金利、長期)を引き出すための交渉材料となります。

- あなたが「要注意先」なら:「経営改善計画書」として、「なぜ赤字になったのか」「どうやって黒字化するのか」を具体的にコミットし、銀行の信頼を回復するための(多くの場合、リスケや借換のための)資料となります。

銀行が決算書(定量)で見る「勘定科目」トップ5

格付けのベースとなる決算書。銀行員は特に以下の5項目を厳しくチェックしています。

- 現金及び預金:

「現預金が多い=健全」とは限りません。特に「現金」勘定が不自然に多い(売上の数日分を超える)場合、「本当にその現金は存在するのか?」と粉飾を疑われます。日々の現預金残高を合わせる(日次決算)癖をつけましょう。 - 売上債権(売掛金):

「売上は立っているのに、回収できていない」不良債権が混じっていないかを見られます。売上債権回転期間が同業他社より極端に長い場合、説明を求められます。 - 棚卸資産(在庫):

売掛金と同じく「実在性」と「換金性」を見られます。特にアパレルや食品など、トレンドや期限のある業種で在庫が膨らんでいる場合、「それは本当に売れるのか?(資産価値があるのか?)」と厳しく評価されます。 - 貸付金・仮払金:

銀行が最も嫌う勘定科目です。 これが多額にあると「社長が会社のお金を私的に流用しているのでは?(=使途不明金)」と疑われます。これは経営者の公私混同を示す最たる証拠と見なされ、格付けに致命的な影響を与えます。絶対に作ってはいけません。 - 純資産の部:

最終的な企業の体力です。ここがマイナス(=債務超過)であれば、銀行からの評価は著しく低くなります。まずは「利益を出し、純資産を積み増す」ことが財務改善の大原則です。

決算書と同じくらい重要!「事業性評価(定性)」とは?

もし決算書(過去)だけで評価が決まるなら、赤字の会社や創業期の会社は一切融資を受けられません。

そこで銀行が格付け(定量)と合わせて重視するのが、「事業性評価(定性)」です。

これは「数字には表れないが、その会社の未来の成長可能性」を評価するものです。

銀行に「稟議書」を書かせる材料を提供する

銀行員が融資を実行するには、支店長や本部を説得するための「稟議書(りんぎしょ)」を作成する必要があります。

彼らが「この会社は将来性がある!」と自信を持って稟議書を書けるよう、その「材料(=ストーリー)」を提供するのが、経営計画書における事業性評価の役割です。

事業性評価で提示すべき5つの重要資料

私がクライアントの財務改善を行う際、銀行に提出する経営計画書に必ず盛り込むのが、以下の5つの「定性資料」です。

- 会社概要・組織図:

どんな会社で、誰が責任を持っているか。 - 商流図(ビジネスモデル):

「誰から仕入れ、誰にどう売って、どう儲けているか」を一枚の絵にします。- 【事例1:卸売業A社】

以前、ある卸売業の社長は「うちは普通の卸です」としか説明できませんでした。しかし、商流図を作成したことで、「特定のニッチ市場で、大手が見逃す小口顧客に対し、独自の仕入ルートで短納期を実現している」という“本当の強み”が可視化されました。銀行担当者も「A社の強みはそこだったんですね!」と深く納得し、融資判断がスムーズになりました。

- 【事例1:卸売業A社】

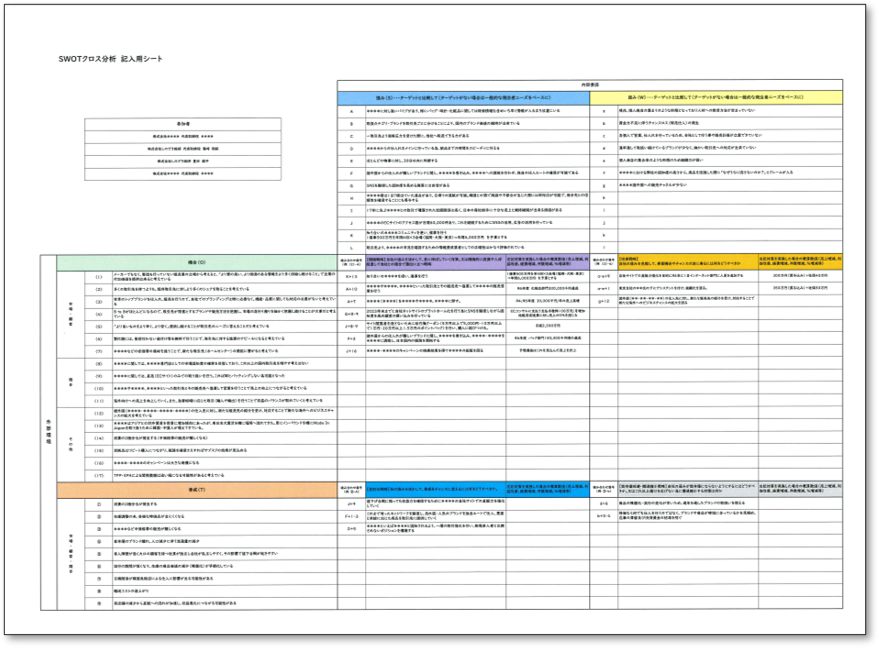

- SWOT分析:

内部環境(強み・弱み)と外部環境(機会・脅威)を整理し、自社の立ち位置を客観的に示します。 - 市場と競合環境:

なぜ競合ではなく、自社が選ばれるのか(差別化要因)。価格、品質、納期、サービス、何が武器なのかを明確にします。 - 経営者の経歴とビジョン:

「なぜ社長がこの事業をやっているのか」「過去のどんな経験が今に生きているのか」。経営者の「想い」と「経験」は、事業性評価の最大のポイントです。

【実践】銀行から信頼される「経営計画書」の作り方(事例付)

いよいよ、経営計画書の具体的な作成フローです。

この計画書は「銀行に見せるため」に作るのではなく、「社長の頭の中を具体化し、銀行・社員と未来を共有する」ために作るものです。

ステップ1. 現状把握(財務分析・資金繰り分析)

まずは足元を固めます。私が「CFO代行」として最初に行う作業です。

- 『財務分析 俯瞰図』:

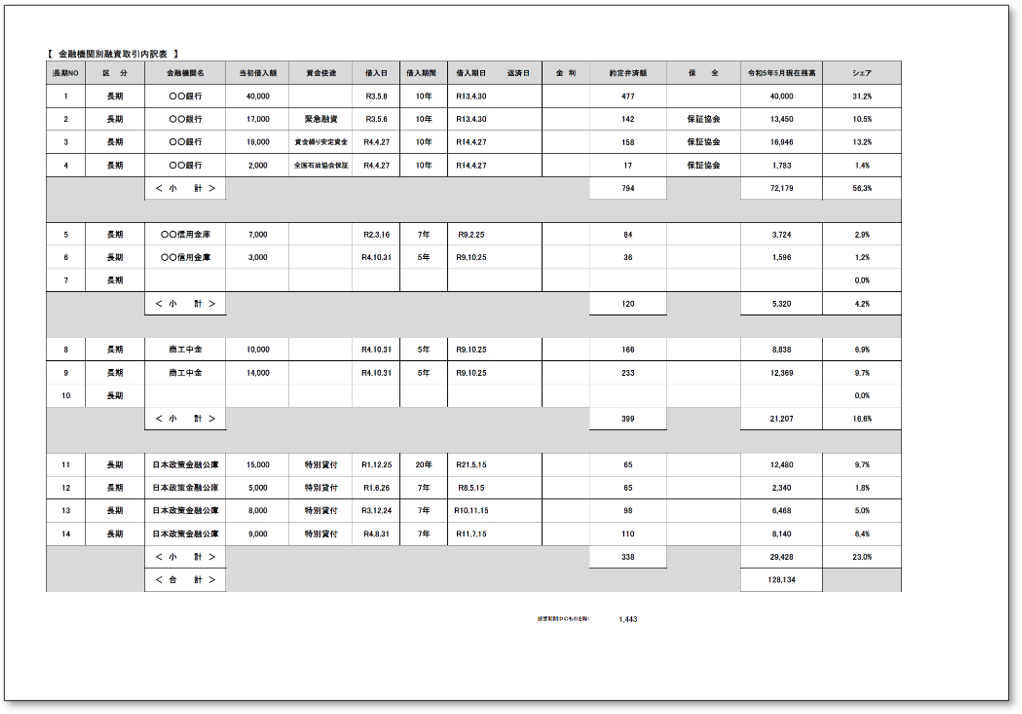

過去3期分のB/S・P/Lを比較し、課題(例:売上は伸びているが利益率が低下)を可視化します。 - 『金融機関一覧表』:

「どの銀行から」「いくら」「金利何%で」「いつまで」借りているか。借入のポートフォリオを一覧化します。 - 『返済予定表』:

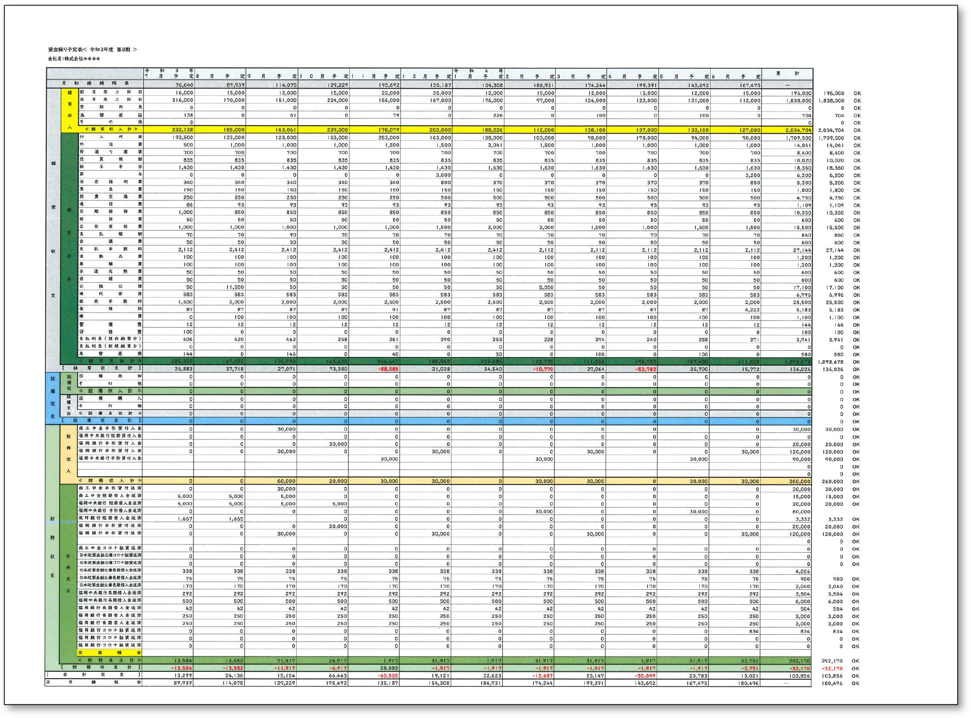

向こう1年間の「月々の元本・利息返済額」を明確にします。 - 『実績資金繰り表』:

最も重要です。「経常収支(本業のキャッシュフロー)」がプラスかマイナスか。ここでマイナスなら、早急な対策が必要です。

ステップ2. 戦略検討(顧客分析・SWOT分析)

現状を把握したら、未来の「売上」を作る戦略を練ります。

- 『販売先一覧表』:

昨年の販売先を売上順に並べます。「売上の8割」を占める主要顧客はどこか?その顧客への深掘り施策は?逆に、手間ばかりで利益の出ない顧客は? - 『クロスSWOT分析』:

ステップ1で分析した「強み・弱み・機会・脅威」を掛け合わせ、具体的な戦略を立てます。- 積極戦略(強み×機会): 例:「当社の技術力(強み)を、今伸びている〇〇市場(機会)に投入する」

- 差別化戦略(強み×脅威): 例:「価格競争(脅威)には陥らず、当社の短納期(強み)で高付加価値を狙う」

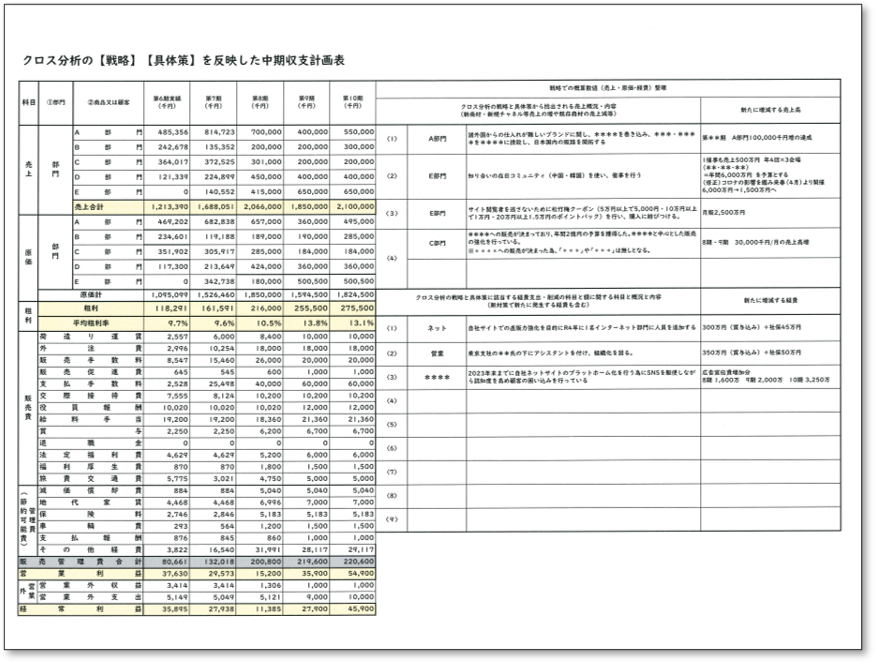

ステップ3. 数値計画(損益計画・資金繰り計画)

ここが銀行が最も重視する「定量計画」です。「根拠」のない計画は、ただの「願望」です。

- (最重要)売上計画の「根拠」を示す

「前年比110%」といった曖昧な計画はNGです。

「(ステップ2の)販売先一覧表に基づき、A社は深掘りで+500万、B社は横展開で+300万、新規(SWOT戦略)で+1,000万、よって合計XXX万」このように、戦略と数値を必ず紐づけます。- 【事例2:製造業B社】

B社の当初の計画は「月商2,000万」というものでした。私は社長に「その根拠は?」と問い、計画を作り直しました。「主要機械3台の稼働率(現在70%)を85%まで上げる(=売上+XXX万)」「高利益率の製品Cの比率を20%から30%に上げる(=売上+YYY万)」。この「根拠ある計画」を提出したことで、銀行は「実行可能性が高い」と判断し、追加の運転資金を快諾しました。

- 【事例2:製造業B社】

- (最重要)利益計画の「根拠」を示す銀行は「利益」から「返済」ができるかを見ています。

「返済原資」 > 「年間返済額」この状態になっているかが全てです。※ 返済原資 = 経常利益 + 減価償却費 - 法人税等

あなたの利益計画は、年間の借入返済額を上回っていますか?「『返済予定表』(ステップ1)で把握した年間返済額1,000万に対し、今期の返済原資は1,500万の見込みです」と説明できなければなりません。 - 『12ヶ月損益計画』『資金繰り計画表』の作成年間の計画を月別に落とし込みます。特に「賞与月」「税金支払月」など、キャッシュが大きく減る月を把握し、資金ショートしないかをシミュレーションします。

ステップ4. 行動計画(アクションプラン)

数値計画(ゴール)ができたら、そこに到達するための「行動(タスク)」に分解します。

例:「A社への売上+500万(数値計画)」

→「4月中にA社の新商品開発担当と面談(AP)」

→「5月までに試作品を提案(AP)」このアクションプランこそが、計画を「絵に描いた餅」にしないための鍵です。

融資実行後がスタート! 銀行との「日常の付き合い方」

おめでとうございます。この経営計画書で、無事に融資が実行されました。

しかし、本当の「信頼構築」はここからがスタートです。

融資を受けた途端、銀行に何の報告もしなくなる社長がいますが、最悪の対応です。銀行が一番恐れるのは「情報がなくなること(=不透明性)」です。

3ヶ月に1度は「業績報告」を行う

私が強く推奨しているのが「3ヶ月に1度の業績報告」です。

用事がなくても、こちらからアポイントを取り、「試算表」と「経営計画の予実管理表」を持参します。

- 「計画通り進んでいます。特にA社向けの売上が好調です」

- 「計画より利益が未達です。理由は〇〇ですが、対策としてXXXを今月から実行しています」

計画未達でも構いません。

「現状を把握」し、「要因を分析」し、「対策を打っている」ことを示すことが、何よりも銀行の信頼に繋がります。

- 【事例3:ITサービス業C社】

C社はコロナ禍で一時的に業績が悪化し、赤字予測となりました。しかし、毎四半期、私(財務コンサル)が同行して業績報告を続けていたため、銀行はC社の状況を完全に把握していました。赤字予測を報告した際、銀行担当者は慌てるどころか、「状況は理解しています。キャッシュは足りていますか?もし必要なら、先にこちらから借換(返済猶予)のご提案を準備しておきます」と、向こうから支援策を提示してくれたのです。これこそが「信頼関係」の力です。

銀行からの「お願い」の上手な断り方

信頼関係ができていれば、不要な「お願い」は減りますが、ゼロにはなりません。その際は、専門家としてこう断るようアドバイスしています。

- 「定期預金にしてほしい」→

「ありがとうございます。ですが、この資金は近いうちに〇〇(事業)に投資する運転資金として、すぐに動かせるよう普通預金にしておきたいのです」 - 「投資信託・保険を買ってほしい」→

「ご提案に感謝します。しかし、弊社は本業で利益を出すことが責務ですので、その資金は少しでも借入金の返済に充てたいと考えています」

ロジカルに、しかし角を立てずに断ることが重要です。

まとめ

銀行から「信頼される企業」になるためのステップを振り返ります。

- 銀行の評価基準を知る: 「銀行格付け(定量)」と「事業性評価(定性)」がほぼすべて。

- 格付けを意識する: 「利益を出す」「純資産を増やす」「貸付金を作らない」という財務の基本を徹底する。

- 事業性評価を高める: 「商流図」「SWOT分析」「経営者のビジョン」で、自社の「未来の価値」をストーリーとして提示する。

- 根拠ある「経営計画書」を作成する: 「売上の根拠」と「返済原資」を明確にし、戦略と数値を紐づける。

- 融資後こそ「報告」する: 計画は実行して終わりではありません。3ヶ月に1度の業績報告(予実管理)こそが、信頼関係を盤石にします。

「経営計画書」の作成は、社長にしかできない最も重要な仕事です。

それは、銀行のためであると同時に、社長自身が会社の未来を描き、社員と共有するための「羅針盤」を作る作業でもあります。

もし、自社だけで作成するのが難しい、銀行の評価ロジックが不安だという場合は、私たちのような「認定支援機関」や財務の専門家をぜひ頼ってください。あなたの会社の「CFO代行」として、銀行があなたのファンになるお手伝いをいたします。

経営計画書に関するよくある質問(FAQ)

Q1. 「経営計画書」と「事業計画書」の違いは何ですか?

A1. ほぼ同義ですが、本記事で解説する「経営計画書」は、融資申請(スポット)のための「事業計画書」とは異なります。銀行や社員とビジョンを共有し、日常の経営管理(予実管理)に使う、より中長期的で詳細な戦略ツールを指します。

Q2. 銀行格付け(債務者区分)は、どうすれば知ることができますか?

A2. 銀行は格付けを企業に直接開示する義務はありません。しかし、融資の金利や銀行の対応(「計画書を出してください」と言われる頻度など)から推測できます。正確に知りたい場合は、当方のような「認定支援機関」の専門家にご相談ください。

Q3. 銀行員に「事業性評価」を伝える良いタイミングは?

A3. 決算書の提出時や、四半期ごとの業績報告時が最適です。「現状の試算表と合わせて、今期の経営計画書(進捗報告)もお持ちしました」と、経営計画書をベースに面談を行うのが最も効果的です。

Q4. 計画書の作成は税理士に任せても良いですか?

A4. 税理士は「過去」の税務申告の専門家です。「未来」の戦略(売上計画、アクションプラン)や銀行対応(資金繰り、事業性評価)は、CFO代行や「銀行融資診断士」のような財務戦略の専門家の領域です。餅は餅屋にご相談ください。

Q5. 赤字決算だと、もう融資は無理ですか?

A5. 赤字の「理由」によります。一時的な赤字(大型投資、景気後退など)で、明確な黒字化への「経営改善計画書」を提示できれば、支援(赤字補填資金や借換)を受けられる可能性は十分にあります。